インバウンド・カスタム料金とその原価配賦の計上

これは、インバウンド・カスタム料金とその原価割当を計上するためのサンプル・ケース・スタディです。

組織VISION CORPORATIONは、商品A (単価: USD 200および数量: 200)およびB (単位)をインポートします。

価格:USD 300と数量200)一つの外国のサプライヤーXYZから。 USDからINRへの関税通知為替レートは60です。 預託に対してインド航空に支払う航空貨物はUSD 1000で、チェンナイ空港からバンガロールまでのDHLに支払う運送費はUSD 8000です。

基本関税は、入港までの荷揚原価に基づいて計算され、基本関税の税率が12%、100%が控除対象外であると仮定します。 追加料金(教育税や高等教育税と同様に)は基本的な税関税で計算され、追加料金の税率が10%、100%は控除対象外であると仮定します。 IGSTは、入港、関税およびすべての追加料金までの費用で計算され、IGSTの税率が5%、IGSTの40%が控除可能であると仮定します。 チェンナイ空港からバンガロールまでの貨物は、18%の税率で通常のIGSTを計算する必要があります。

特定のケース・スタディ要件は、陸揚げ費込みコスト管理機能を使用してERP Cloudで満たすことができます。

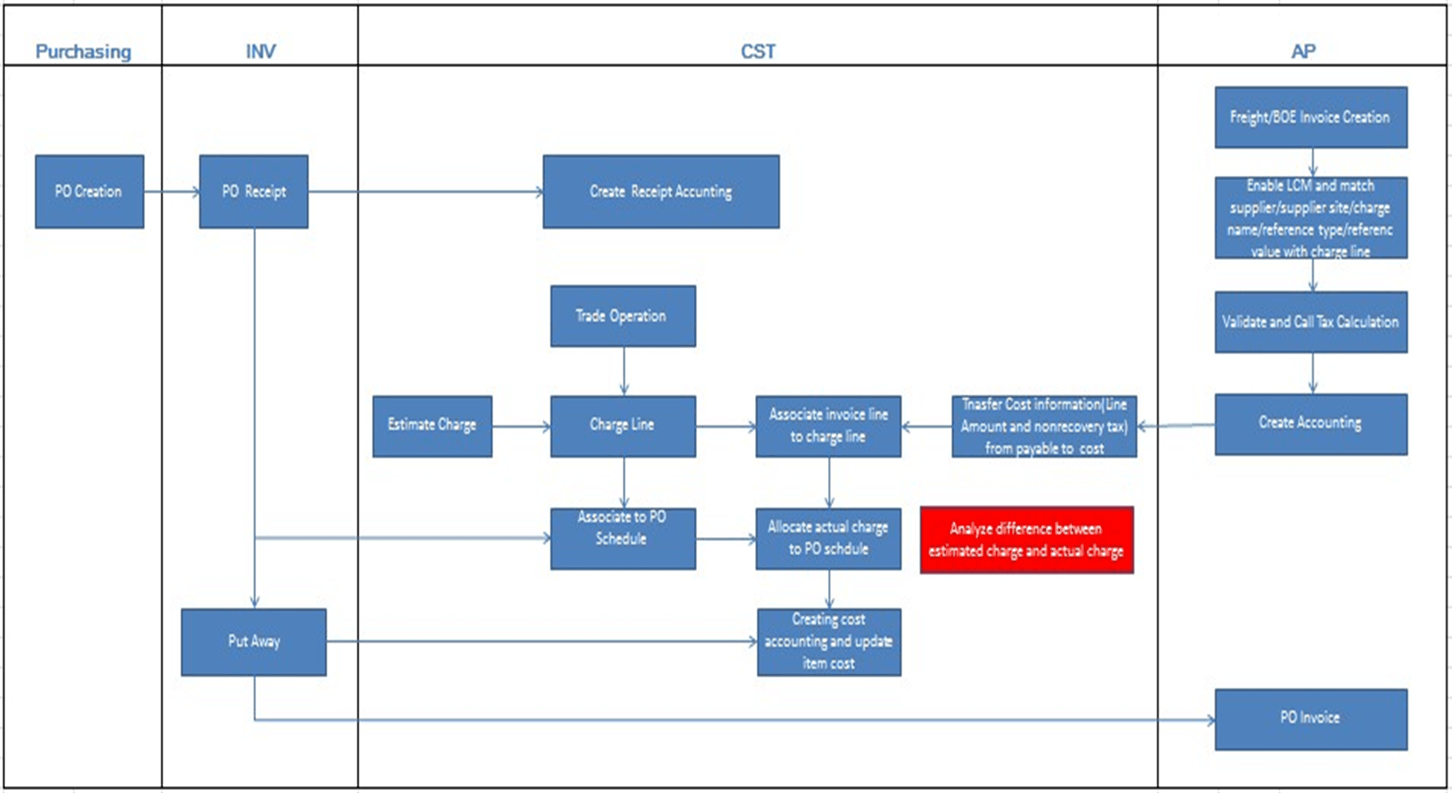

このイメージは、このケース・スタディのワークフローを示しています。

前提条件の設定は次のとおりです。

- 荷揚原価を取得するための手数料名を定義します。

- 「手数料名の管理」にナビゲートします。

- 特定の調達セットの手数料名を定義します。

このケース・スタディには、BOEチャージおよびインド運送が定義されています。

- 手数料関連文書詳細を取得するための参照タイプを定義します。

- 「参照タイプの管理」にナビゲートします。

- 荷揚原価手数料を買掛/未払金請求書明細と照合するには、購買オーダー番号、出荷番号、ASN、ASBNおよびBPA番号などの参照タイプを定義します。

このケース・スタディの参照タイプとして発注番号が選択されています。

- 査定可能値に対する複合税金を使用可能にします。

- 「設定および保守」にナビゲートします。

- 財務オプトイン機能で、「評価額」の複合税金を有効にします。