10 Configuração de seu Sistema para Retenção de Vendas de Serviços no Brasil

Este capítulo contém os seguintes tópicos:

-

Seção10.1, "Configuração de UDCs para Retenção de Vendas de Serviços"

-

Seção10.2, "Configuração de Conceitos de Retenção e Isenções de ISS para a Venda de Serviços"

-

Seção10.3, "Configuração de Valores Mínimos para Retenção de Vendas de Serviços"

10.1 Configuração de UDCs para Retenção de Vendas de Serviços

Antes de configurar e processar a retenção para venda de serviços, configure estas tabelas UDC.

10.1.1 76B/DW – Data de Retenção de PIS/COFINS/CSLL (Atualização da Versão 9.1)

O sistema JD Edwards EnterpriseOne fornece valores fixos para esta tabela de UDCs. Você usa os valores neste UDC nos Impostos Retidos sobre Serviços - programa Método de Cálculo (P76B220) para especificar a data que será usada para os cálculos de imposto de PIS, COFINS e CSLL para a venda de serviços. Os valores são:

-

DD: Data de vencimento.

-

ID: Data da fatura.

Consulte Configuração de Data de Cálculo de Retenção para a Venda de Serviços (Atualização da Versão 9.1)

10.1.2 Entidades do Governo (76B/GE)

O sistema usa os valores dessa tabela de UDCs para determinar se uma companhia é uma entidade do governo. A retenção para vendas de serviços não se aplica às entidades do governo. Configure esta tabela UDC com o código que você usa para identificar as entidades do governo no campo Código Pessoa Física/Jurídica no programa Revisão do Cadastro.

10.1.3 Itens da Natureza da Operação (76B/TT)

O sistema usa os valores dessa tabela de UDCs para determinar se um código de natureza da operação se aplica a mercadorias ou serviços. Você configura valores nesta tabela UDC para mercadorias. Quando você executa o programa Geração de Notas Fiscais - Brasil (R76558B), o sistema usa os valores em UDC 76B/TT para determinar se uma linha em um pedido de vendas é para mercadorias ou serviços. Se o código de natureza da operação for configurado na tabela 76B/TT UDC, o sistema processará a linha como venda de uma mercadoria e não aplicará a retenção de ISS. Se o código de natureza da operação não aparecer na tabela UDC 76B/TT, o sistema processará a linha como venda de um serviço e aplicará a retenção de ISS.

10.2 Configuração de Conceitos de Retenção e Isenções de ISS para a Venda de Serviços

Esta seção oferece uma visão geral de conceitos de retenção e isenções de ISS para a vendo de serviços e descreve como:

-

Configurar conceitos de retenção para a venda de serviços.

-

Especificar isenções para retenção de ISS.

10.2.1 Conceitos Básicos de Retenção e Isenções de ISS para a Venda de Serviços

Você usa o programa Configuração de Conceitos de Retenção - BR (P76B421) para associar os códigos do tipo de imposto a um registro ou item do cadastro geral e para especificar se deve ser calculada a retenção para o tipo de retenção. A associação com o tipo de imposto e o indicador para mostrar se deve ser calculada a retenção é armazenada como o conceito de retenção na tabela Configuração dos Conceitos de Retenção (F76B421).

Observação:

O sistema permite que você selecione um código do tipo de imposto da tabela Código de Imposto (F76B0401). Você usa o programa Verificação de Códigos Tributários do C/P (P76B0401) para configurar os códigos do tipo de imposto para usar para os cálculos de retenção de serviços que você vende. O sistema salva os registros que você configura no programa Verificação de Códigos Tributários do C/P para a tabela F76B0401. Se os valores apropriados não existirem na tabela F76B0401, configure os códigos apropriados antes de configurar os conceitos de retenção no programa Configuração de Conceitos de Retenção - BR. Você configura os códigos do ISS no programa Configuração de Impostos por Cidade e Serviço (P76B409).Você pode configurar registros de conceitos por número de cadastro ou por número do item; ou por número de cadastro e por número do item. No mínimo, você deve especificar o número do cadastro geral ou o número do item. Quando você digitar os pedidos de vendas, o sistema usará os valores que você configurar no programa Configuração dos Conceitos de Retenção - BR como os valores predeterminados para os conceitos de retenção para associar ao pedido de vendas. O sistema compara o número do cadastro geral da companhia e o número do item do pedido de venda com os valores da tabela F76B421. Se existir um valor para a combinação de número de cadastro geral e número do item, o sistema usará esse valor como o valor predeterminado para informações de retenção para associar ao registro do pedido de vendas. Se o sistema não localizar a combinação de número de cadastro geral e número do item da companhia na tabela F76B421, ele procurará o número do item. Se ele não localizar o número do item, ele procurará o registro do cadastro geral da companhia. Se não existir nenhum valor na tabela F76B421, o sistema não fornece um valor predeterminado.

Você deve selecionar a opção para indicar que um tipo de retenção se aplica ao registro que você configurou antes do sistema ativar o campo no qual você digitou o código do tipo de imposto. Por exemplo, o campo Conceito de INSS não é ativado, a menos que você primeiro selecione o campo Sujeito a Retenção de INSS.

Ao executar o programa Geração de Notas Fiscais (R76558B) para calcular os valores de retenção, o sistema usa o conceito de retenção que você configura no programa Configuração de Conceitos de Retenção - BR para acessar as informações do tipo de imposto que você configura nos programas Verificação de Códigos Tributários do C/P, Informações Adicionais do Cadastro Geral - Brasil e Isenção de ISS de Serviços. Os registros incluem os percentuais que o sistema usa para calcular valores de retenção.

10.2.1.1 Isenções de ISS

Algumas companhias podem estar isentas do pagamento de contribuições de ISS para serviços específicos em cidades específicas. Você pode configurar um percentual de isenção da combinação de cidade/serviço especificados no programa Isenção de ISS de Serviços (F76B106). O sistema salva as informações de isenção na tabela Isenção de ISS sobre Serviços (F76B106) e usa as informações quando calcula ISS para notas fiscais que você envia aos clientes para os serviços que vende. O sistema aplica a isenção a cada linha do pedido de vendas que tem a mesma combinação de cidade/serviço.

10.2.2 Telas Utilizadas para Configuração de Conceitos de Retenção e Isenções de ISS para a Venda de Serviços

| Nome da Tela | Id. da Tela | Navegação | Utilização |

|---|---|---|---|

| Acesso à Configuração de Conceitos de Retenção | W76B421A | Configuração de Retenção de PV (G76B4231), Configuração de Conceitos | Analisar e selecionar os registros existentes. |

| Configuração de Conceitos de Retenção | W76B421B | Clique em Incluir na tela Acesso a Configuração de Conceitos de Retenção. | Especifique quais impostos de retenção são aplicados a uma companhia ou item e associa um tipo de imposto da tabela F76B0401 ou F76B101 para o registro do cadastro geral ou número do item. |

| Acesso a Porcentagens de Isenção de ISS | W76B106A | Configuração de Retenção de ISS (G76B41A), Isenção de ISS de Serviço | Especifique a porcentagem de isenção da combinação de cada cidade e serviço. |

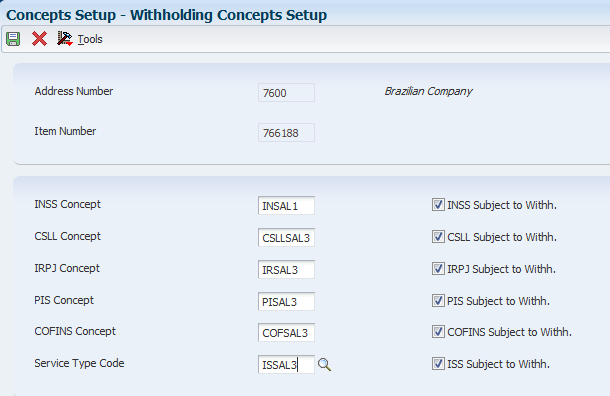

10.2.3 Configuração de Conceitos de Retenção da Venda de Serviços

Acesse a tela Configuração de Conceitos de Retenção.

Figura 10-1 Configuração de Conceitos de Retenção

Descrição de "Figura 10-1 Configuração de Conceitos de Retenção"

- Número do Cadastro Geral

-

Digite o número do cadastro geral da companhia para o qual os tipos de impostos se aplicam. Deixe este campo em branco para associar somente um número de item ao tipo de retenção.

Observação:

Você pode configurar os conceitos de retenção somente por companhia, somente por número do item ou por companhia e número do item. Digite os valores nos campos Número do Cadastro Geral e Número do Item para associar a retenção à combinação de cadastro geral e número do item. O campo Número do Cadastro Geral ou o campo Número do Item deve ser preenchido. No mínimo, você deve preencher o campo Número do Cadastro Geral ou Número do Item. - Número do Item

-

Digite o número do item curto do serviço para o qual o imposto de retenção se aplica. Deixe este campo em branco para associar somente um registro de cadastro da companhia ao tipo de retenção.

Observação:

Você pode configurar os conceitos de retenção somente por companhia, somente por número do item ou por companhia e número do item. Digite os valores nos campos Número do Cadastro Geral e Número do Item para associar a retenção à combinação de cadastro geral e número do item. No mínimo, você deve preencher o campo Número do Cadastro Geral ou Número do Item. - Conceito de INSS

-

Digite um código de imposto que existe na tabela F76B0401 para retenção de INSS. Você configura tipos de códigos de impostos no programa Verificação de Códigos Tributários do C/P. É necessário selecionar a opção Sujeito à Retenção de INSS antes de digitar um valor neste campo. O sistema usa o valor configurado como predeterminado quando você digita os pedidos de vendas de serviços.

- Sujeito à Retenção de INSS (Sujeito à retenção de INSS)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Conceito de INSS.

- Conceito de CSLL

-

Digite um código de imposto que existe na tabela F76B0401 para retenção de CSLL. Você configura tipos de códigos de impostos no programa Verificação de Códigos Tributários do C/P. É necessário selecionar a opção Sujeito à Retenção de CSLL antes de digitar um valor neste campo. O sistema usa o valor configurado como predeterminado quando você digita os pedidos de vendas de serviços.

- Sujeito à Retenção de CSLL (Sujeito à retenção de CSLL)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Conceito de CSLL.

- Conceito de IRPJ

-

Digite um código de imposto que existe na tabela F76B0401 para retenção de IRPJ. Você configura tipos de códigos de impostos no programa Verificação de Códigos Tributários do C/P. É necessário selecionar a opção Sujeito à Retenção de IRPJ antes de digitar um valor neste campo. O sistema usa o valor configurado como predeterminado quando você digita os pedidos de vendas de serviços.

- Sujeito à Retenção de IRPJ (Sujeito à retenção de IRPJ)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Conceito de IRPJ.

- Conceito de PIS

-

Digite um código de imposto que existe na tabela F76B0401 para retenção de PIS. Você configura tipos de códigos de impostos no programa Verificação de Códigos Tributários do C/P. É necessário selecionar a opção Sujeito à Retenção de PIS antes de digitar um valor neste campo. O sistema usa o valor configurado como predeterminado quando você digita os pedidos de vendas de serviços.

- Sujeito à Retenção de PIS (Sujeito à retenção de PIS)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Conceito de PIS.

- Conceito de COFINS

-

Digite um código de imposto que existe na tabela F76B0401 para retenção de COFINS que existe na tabela F76B0401. Você configura tipos de códigos de impostos no programa Verificação de Códigos Tributários do C/P. É necessário selecionar a opção Sujeito à Retenção de COFINS antes de digitar um valor neste campo. O sistema usa o valor configurado como predeterminado quando você digita os pedidos de vendas de serviços.

- Sujeito à Retenção de COFINS (Sujeito à retenção de COFINS)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Conceito de COFINS.

- Código do Tipo de Serviço

-

Digite um código do tipo de imposto para ISS que existe na tabela Configuração de Impostos por Cidade e Serviço (F76B409). Você configura códigos do tipo de serviço no programa Configuração de Impostos por Cidade e Serviço (P76B409). É necessário selecionar a opção Sujeito à Retenção de ISS antes de digitar um valor neste campo.

- Sujeito à Retenção de ISS (Sujeito à retenção de ISS)

-

Selecione esta opção para que o sistema calcule a retenção deste tipo de imposto ao executar o programa Geração de Notas Fiscais. É necessário selecionar esta opção antes de digitar um valor no campo Código do Tipo de Serviço.

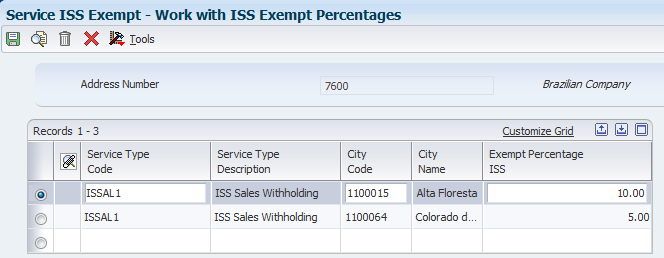

10.2.4 Especificar Isenções para Retenção de ISS

Acesse a tela Acesso a Porcentagens de Isenção de ISS.

Figura 10-2 Acesso a Porcentagens de Isenção de ISS

Descrição de "Figura 10-2 Acesso a Porcentagens de Isenção de ISS"

- Código do Tipo de Serviço

-

Digite um valor da tabela Código do Tipo de Serviço (F76B408) para especificar o tipo de serviço que é total ou parcialmente isento da retenção de ISS.

- Código do Município

-

Digite um valor que existe na tabela UDC Código Fiscal da Cidade (76B/FC) para especificar a cidade para a qual a retenção de ISS é isenta.

- Percentual de ISS Isento

-

Informe a porcentagem do valor da linha do pedido de vendas que está isenta de retenção de ISS. O sistema aplica esta porcentagem a cada linha do pedido de vendas que tem o código do tipo de serviço e código da cidade especificado nesta tela.

10.3 Configuração de Valores Mínimos para Retenção de Vendas de Serviços

Esta seção oferece uma visão geral de valores mínimos para retenção de vendas de serviços e descreve como configurar valores mínimos de retenção.

10.3.1 Conceitos Básicos de Valores Mínimos para Retenção de Vendas de Serviços

Você não precisa calcular a retenção de PIS, COFINS ou CSLL enquanto o total de serviços vendidos para um cliente dentro de um mês não exceder o valor especificado. Você usa o programa Valor Base Mínimo Mensal a reter (P76B422) para configurar os valores mínimos sobre o qual a retenção é calculada para cada tipo de retenção. O sistema salva os valores que você digitar na tabela Valor Mínimo a Reter (F76B422) e os utiliza quando você usa o programa Geração de Notas Fiscais (R76588B) para calcular valores de retenção.

10.3.2 Telas Utilizadas para Configurar Valores Mínimos para Retenção

| Nome da Tela | Id. da Tela | Navegação | Utilização |

|---|---|---|---|

| Acesso a Valor Mínimo a Reter | W76B422A | Configuração de Retenção de PV (G76B4231), Valor Base Mínimo Mensal a reter | Analisar e selecionar os registros existentes. |

| Valor de Retenção Mínimo | W76B422B | Clique em Incluir na tela Acesso a Valor Mínimo a Reter. | Especifique o valor mínimo e a data de vigência dos tipos de retenção de PIS, COFINS e CSLL. |

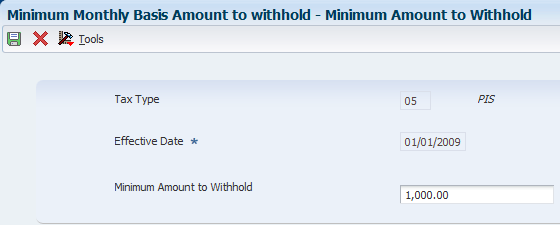

10.3.3 Configuração de Valores Mínimos para Retenção

Acesse a tela Valor Mínimo a Reter.

- Tipo de Imposto

-

Digite um valor da tabela UDC (76B/TR) Códigos Tributários do C/P para especificar o tipo de imposto do valor de retenção.

- Data de Vigência

-

Digite a data na qual o valor mínimo de retenção está em vigor.

- Valor Mínimo

-

Insira o valor mínimo acumulado no qual o sistema calcula a retenção. O sistema não calcular a retenção, a menos que o conceito de retenção seja configurado para exigir retenção e o valor acumulado de pedidos de vendas dos serviços vendidos para um cliente específico em um mês exceda o valor deste campo.

10.4 Configuração de Data de Cálculo de Retenção para a Venda de Serviços (Atualização da Versão 9.1)

Esta seção fornece uma visão geral da data de retenção de cálculo para a venda de serviços e discute como configurar as datas de cálculo de retenção para a venda de serviços.

10.4.1 Conceitos Básicos da Data de Cálculo de Retenção para a Venda de Serviços

Quando você tiver o software JD Edwards EnterpriseOne para o Brasil para calcular as retenções sobre a venda de serviços para PIS, COFINS e CSLL, talvez seja necessário calcular a retenção com base nas diferentes datas de pagamento. Por exemplo, se você configurar a venda de um serviço a ser pago em parcelas, seu cliente talvez precise fazer o pagamento em vários meses.

Você usa o programa Impostos Retidos sobre Serviços - Método de Cálculo (P76B220) para especificar se o sistema calculará os valores de retenção com base no mês da fatura ou no mês da data de vencimento do pagamento. O sistema usa a configuração de data de vencimento quando calcula a retenção de PIS, COFINS e CSLL. Se você não configurar um registro para uma combinação de companhia/cliente, o sistema tomará como base o cálculo de retenção na data da fatura.

Você pode usar o valor *TUDO no campo Id. Fiscal da Companhia, no campo Id. Fiscal do Cliente, ou em ambos os campos para que o sistema use a data da fatura ou a data de vencimento para todas as companhias, os clientes ou para todas as combinações de companhia/cliente. O sistema salva os registros configurados para o Método de Cálculo de Retenção por Cia, tabela C (F76B220).

10.4.2 Telas Usadas para Configurar as Datas de Cálculo de Retenção para as Vendas de Serviços

| Nome da Tela | Id. da Tela | Navegação | Utilização |

|---|---|---|---|

| Acesso a Método de Cálculo – PIS/COFINS/CSLL | W76B220A | Configuração de Retenção de PV (G76B4231), Impostos Retidos sobre Serviços - Método de Cálculo | Verificar registros existentes. |

| Selecionar Identificação Tributária da Companhia e do Cliente | W76B220B | Clique em Incluir na tela Acesso a Método de Cálculo – PIS/COFINS/CSLL. | Especifique o código da data para uma combinação de companhia e cliente. |

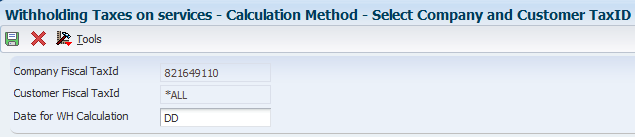

10.4.3 Configuração de Datas de Cálculo de Retenção para a Venda de Serviços

Acesse a tela Selecionar Identificação Tributária da Companhia e do Cliente.

Figura 10-4 Tela Selecionar Identificação Tributária da Companhia e do Cliente

Descrição de "Figura 10-4 Tela Selecionar Identificação Tributária da Companhia e do Cliente"

- Identificação Tributária da Companhia

-

Digite os primeiros 9 dígitos da Id. fiscal da companhia. Você pode usar a assistência visual neste campo para consultar a identificação tributária pelo número do cadastro geral da companhia e o sistema recuperará os primeiros 9 dígitos.

- Identificação Tributária do Cliente

-

Digite os primeiros 9 dígitos da Id. fiscal do cliente. Você pode usar a assistência visual neste campo para consultar a identificação tributária pelo número do cadastro geral do cliente e o sistema recuperará os primeiros 9 dígitos.

- Data para Cálculo de Retenção

-

Digite um valor de UDC 76B/DW para especificar se os valores de retenção serão calculados com base na data da fatura ou na data de vencimento. Os valores são:

DD: Data de vencimento

ID: Data da fatura