Mit Automatisierung für nationale Steuern arbeiten

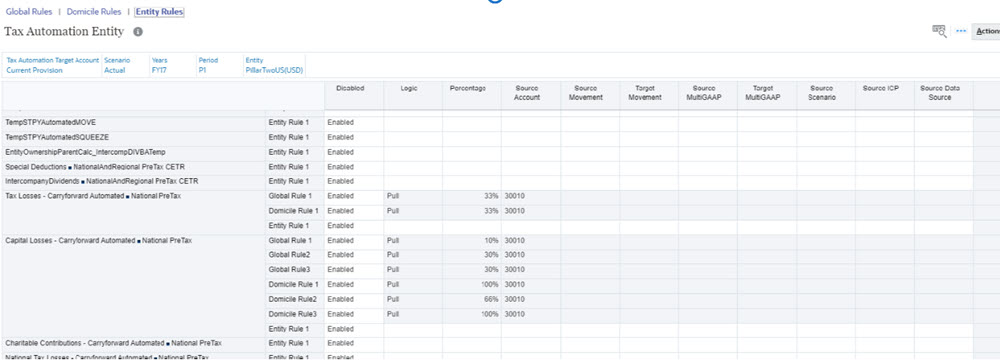

Steuerautomatisierungsregeln können auf verschiedenen Ebenen wie globale Regeln, Wohnsitzregeln und Entityregeln definiert werden.

Wenn Sie eine globale Regel mit dem Formular "Steuerautomatisierung global" hinzufügen oder speichern, wird die Regel zu allen Wohnsitzen und Entitys kaskadiert. Die globale Regel kann auf einer niedrigeren Ebene, wie Wohnsitz oder Entity, deaktiviert werden, falls erforderlich. Gegebenenfalls können Sie eine neue Regel auf der niedrigeren Ebene hinzufügen, die anstelle der deaktivierten Regel ausgeführt werden soll.

Wenn Sie eine Wohnsitzregel mit dem Formular "Steuerautomatisierung für Wohnsitz" hinzufügen oder speichern, wird die Regel zu allen Entitys kaskadiert, die zu diesem Wohnsitz gehören. Die Wohnsitzregel kann auf Entityebene deaktiviert werden, falls erforderlich. Gegebenenfalls können Sie eine neue Regel auf Entityebene hinzufügen, die anstelle der deaktivierten Regel ausgeführt werden soll.

Wenn Sie eine Entityregel mit dem Formular "Steuerautomatisierung für Entity" hinzufügen oder speichern, wird die Regel gespeichert und nicht kaskadiert, da diese Ebene die niedrigste Detailebene für eine Regel ist.

Sie können für jedes Konto mehrere Regeln hinzufügen. Die Ergebnisse der Regeln werden kumuliert und an das Zielkonto übergeben. Um die Flexibilität der Steuerautomatisierung zu verbessern, können Sie die folgenden Aktionen für jede erstellte Regel durchführen:

- Wählen Sie eine andere Steuerautomatisierungsregel (Logik) aus. Sie können mindestens zwei Regeln erstellen, die alle dieselbe Logik oder jeweils eine unterschiedliche Logikauswahl verwenden. Zu den Logikauswahlmöglichkeiten gehören "Pull", "Bewegung", "Squeeze", "Auf Jahresbasis umrechnen", "Von Jahresbasis herunterrechnen", "Nationale Anpassung" und "Vorjahr".

- Wählen Sie eine andere Quelle (Quellkonto) aus. Sie können jeweils ein anderes Quellkonto für jede Regel oder dieselben Quellkonten für mindestens eine der Regeln auswählen.

- Wählen Sie für jede Regel ein anderes Element der Scenario-Dimension (Quellszenario) aus.

Die Steuerautomatisierung wird ausgeführt, wenn Sie die Konsolidierung durchführen.

So führen Sie die Automatisierung für nationale Steuern aus:

- Klicken Sie auf der Homepage auf Anwendung, Überblick.

- Klicken Sie auf die Registerkarte Dimensionen, erstellen Sie unter der Dimension Datenquelle die Datenquellelemente, die zum Speichern von Steuerautomatisierungsregeln für Sie erforderlich sind. Informationen hierzu finden Sie unter Steuerautomatisierungsregeln zur Datenquelldimension hinzufügen.

- Klicken Sie auf der Homepage auf Extras, Variablen.

- Wählen Sie in der Registerkarte "Benutzervariablen" unter Konto das Formular Zielkonto für Steuerautomatisierung aus, und klicken Sie auf Speichern. Das Konto wird auf dem Formular "Steuerautomatisierung" angezeigt.

- Klicken Sie auf der Homepage auf Anwendung, Konfiguration, Steuerautomatisierung.

Hinweis:

Wenn die Periode nicht gestartet wurde, ist das Fenster "Globale Regeln" leer.

- Wählen Sie den entsprechenden Geltungsbereich der Steuerautomatisierungsregel aus:

- Globale Regeln - Globale Regeln gelten für alle Entitys unabhängig vom jeweiligen Wohnsitz. Wenn Sie eine globale Regel im Formular Steuerautomatisierung global aktualisieren, wird die geänderte Regel zu allen Entitys kaskadiert. Nachdem eine globale Regel zu allen Wohnsitzen und Entitys kaskadiert wurde, wird sie in den Formularen Steuerautomatisierung für Wohnsitz und Steuerautomatisierung für Entity angezeigt. Globale Regeln können auf Wohnsitz- oder Entityebene deaktiviert werden, falls erforderlich.

Benutzern und Gruppen muss die Startberechtigung für die Geschäftsregel Steuerautomatisierung speichern erteilt werden, damit sie Wohnsitzregeln kaskadieren und verwalten können.

- Wohnsitzregeln - Wohnsitzregeln gelten für alle Entitys, die mit einem bestimmten Wohnsitz verknüpft sind. "Wohnsitz" bezieht sich auf das Land oder die Steuerzuständigkeit, in dem bzw. der die Entity Steuern zahlt. Kanada ist zum Beispiel der nationale Wohnsitz für den Mandanten Montreal, und die USA ist der nationale Wohnsitz für den Mandanten New York. Wenn Sie eine Wohnsitzregel im Formular Steuerautomatisierung für Wohnsitz ändern und speichern, wird die Regel zu allen Entitys kaskadiert, die zum ausgewählten Wohnsitz gehören. Nachdem eine Wohnsitzregel zu allen Entitys kaskadiert wurde, wird sie im Formular Steuerautomatisierung für Entity angezeigt. Wohnsitzregeln können auf Entityebene deaktiviert werden, falls erforderlich.

Benutzern und Gruppen muss die Startberechtigung für die Geschäftsregel Steuerautomatisierung speichern erteilt werden, damit sie Wohnsitzregeln kaskadieren und verwalten können.

- Entityregeln - Entityregeln gelten für die ausgewählte Entity.

Hinweis:

- Benutzern mit einer Poweruser- oder Benutzerrolle muss die Startberechtigung für die Geschäftsregel Steuerautomatisierung global speichern erteilt werden, damit sie globale Regeln kaskadieren und verwalten können.

- Benutzern mit einer Poweruser- oder Benutzerrolle muss die Startberechtigung für die Geschäftsregel Steuerautomatisierung speichern erteilt werden, damit sie Wohnsitzregeln kaskadieren und verwalten können.

- Für das Kaskadieren und Verwalten von Entityregeln sind keine Startberechtigungen für eine Geschäftsregel erforderlich.

- Wenn Sie ein benutzerdefiniertes Formular für die Konfiguration von Steuerautomatisierung oder Säule 2 erstellen, müssen Sie immer die neue Regel Consol - Regel - TRCS_ApplyReadOnly anhängen, damit diese nach der Laderegel ausgeführt wird. Mit dieser Regel werden Informationen für das Raster nach dem Laden festgelegt.

Beispiel: Ein Serviceadministrator kann der globalen Automatisierungsadministratorgruppe auf der Karte Regeln die Startberechtigung für die Regel Steuerautomatisierung global speichern erteilen. Dadurch können die Mitglieder der globalen Automatisierungsadministratorgruppe globale Steuerautomatisierungsregeln ändern und kaskadieren.

Die nachfolgende Tabelle zeigt die entsprechenden Geschäftsregeln und Formulare für die einzelnen Geltungsbereiche der nationalen Steuerautomatisierungsregeln.

Tabelle 23-5 Steuerautomatisierung national

Geltungsbereich Kaskadierende Geschäftsregel Formular Beschreibung der Regel Globale Regeln Steuerautomatisierung global speichern Steuerautomatisierung global Kaskadiert globale Regeln zu Wohnsitz- und Entityebenen. Wohnsitzregeln Steuerautomatisierung speichern Steuerautomatisierung für Wohnsitz Kaskadiert Wohnsitzregeln zu Entityebenen. Entityregeln N/V Steuerautomatisierung für Entity N/V Globale Regeln TRCS_ApplyReadOnly Steuerautomatisierung für Wohnsitz Legt globale Regeln im Wohnsitzformular als schreibgeschützt fest. Globale Regeln TRCS_ApplyReadOnly Steuerautomatisierung für Entity Legt globale Regeln im Formular "Steuerautomatisierung für Entity" als schreibgeschützt fest. Wohnsitzregeln TRCS_ApplyReadOnly Steuerautomatisierung für Entity Legt Wohnsitzregeln im Formular "Steuerautomatisierung für Entity" als schreibgeschützt fest. Beachten Sie, dass die kaskadierenden globalen und Wohnsitzregeln nicht auf Wohnsitz- oder Entityebene aktualisiert werden dürfen. Es wird empfohlen, die kaskadierenden Regeln immer zu deaktivieren und lokale Wohnsitz- und Entityregeln zu erstellen, wenn keine kaskadierenden Regeln erforderlich sind. Beispiel: Sie verwenden eine globale Regel für PULL 100% von Konto X und müssen dann in einem bestimmten Wohnsitz die Regel auf PULL 50% von Konto X aktualisieren. Dazu müssen Sie die globale Regel auf Wohnsitzebene deaktivieren und anschließend eine neue Wohnsitzregel erstellen, die 50% von Konto X abruft. Sie dürfen nicht die kaskadierende globale Regel auf Wohnsitzebene aktualisieren.

Dasselbe gilt für kaskadierende Wohnsitzregeln auf Entityebene.

- Globale Regeln - Globale Regeln gelten für alle Entitys unabhängig vom jeweiligen Wohnsitz. Wenn Sie eine globale Regel im Formular Steuerautomatisierung global aktualisieren, wird die geänderte Regel zu allen Entitys kaskadiert. Nachdem eine globale Regel zu allen Wohnsitzen und Entitys kaskadiert wurde, wird sie in den Formularen Steuerautomatisierung für Wohnsitz und Steuerautomatisierung für Entity angezeigt. Globale Regeln können auf Wohnsitz- oder Entityebene deaktiviert werden, falls erforderlich.

- Optional: Wenn die Seite leer ist, wählen Sie unter Aktionen die Optionen Steuerautomatisierung, Alle Konten anzeigen aus. In diesem Schritt wird für jedes Steuerkonto eine neue leere Regel hinzugefügt. Informationen hierzu finden Sie unter Steuerautomatisierungsregeln zur Datenquelldimension hinzufügen.

- Klicken Sie mit der rechten Maustaste auf die Zelle mit dem Regelnamen (z.B. Globale Regel 1), um das Popup-Menü anzuzeigen, und wählen Sie Steuerautomatisierung, Regel hinzufügen aus, um eine weitere Regel für jedes Steuerkonto zu erstellen. Die Regel wird unten als letzte Regel erstellt, und die ausgewählten Regeldaten werden in die neu erstellte Zeile kopiert und zu niedrigeren Ebenen kaskadiert. Details der neuen Regel können bearbeitet werden.

Hinweis:

- Stellen Sie beim Hinzufügen der Regel sicher, dass die Platzhalterelemente bereits in der Datenquelldimension erstellt wurden. Anderenfalls erstellt die Option "Regel hinzufügen" keine neue Regel. Regeln werden gemäß der Reihenfolge in den Metadaten der Data Source-Dimension hinzugefügt. Informationen hierzu finden Sie unter Steuerautomatisierungsregeln zur Datenquelldimension hinzufügen.

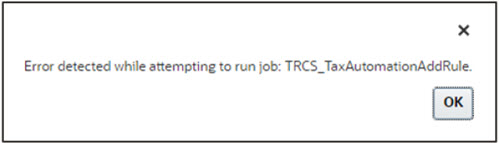

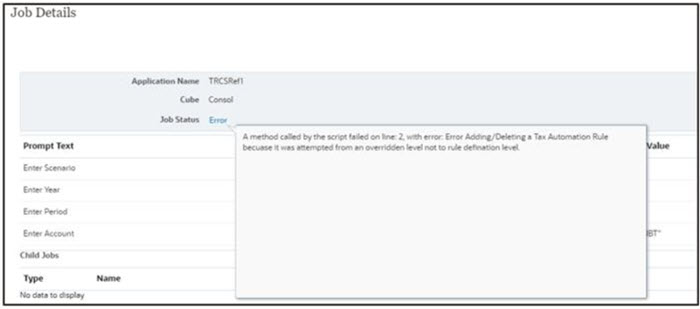

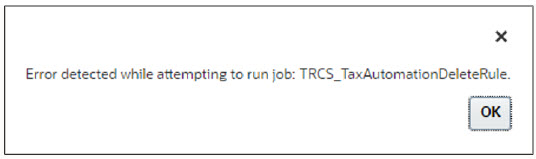

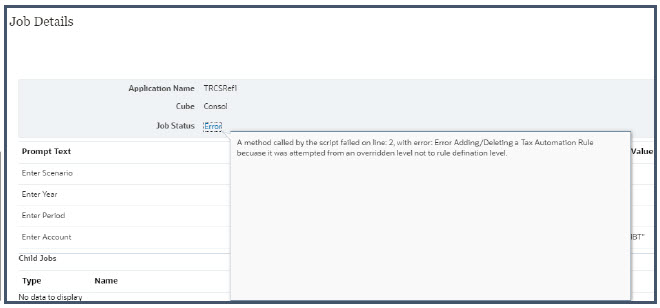

- Beim Hinzufügen einer Regel, ohne dass eine Regel in den Metadaten hinzugefügt wurde, oder beim Hinzufügen einer Regel aus der falschen Ebene wird eine Fehlermeldung in der Jobkonsole zurückgegeben.

- Klicken Sie auf Speichern, um die Regel zu speichern.

- Optional: Klicken Sie mit der rechten Maustaste auf die Zelle mit dem Regelnamen, um das Menü anzuzeigen, und wählen Sie Steuerautomatisierung, Regel löschen aus, um eine Regel je Konto zu löschen. Mit der Regel "Löschen" wird die ausgewählte Regel gelöscht, indem die Regeln in der Liste von unten nach oben verschoben werden. Nur durch das Löschen der ersten Zeile wird die Regel gelöscht, und die Zeile wird nicht entfernt.

Hinweis:

Beim Löschen einer Regel aus der falschen Ebene wird eine Fehlermeldung in der Jobkonsole zurückgegeben.

-

Optional: Wählen Sie in der Spalte Deaktiviert die Option Deaktiviert aus, um die Entity aus der Berechnung auszuschließen. Standardmäßig ist Aktiviert für alle Basisentitys ausgewählt.

Beispiel: Um globale Regeln und Wohnsitzregeln durch eine Entityregel zu überschreiben, setzen Sie die globalen Regeln und Wohnsitzregeln auf Deaktiviert. Aktivieren Sie anschließend eine Entityregel, um die anderen Regeln zu überschreiben und die Werte umzuleiten.

- Wählen Sie in der Dropdown-Liste Logik die Logik aus, die auf die Zeile angewendet werden soll. Sie können jeweils eine andere Steuerautomatisierungsregel für jede Regel auswählen, die für das Konto erstellt wurde. Die folgenden Regeln sind verfügbar:

- Pull - Wendet den angegebenen Prozentsatz des Quellkontos auf das Zielkonto an.

Beispiel:

- PULL 50%

- Quellkonto: 100

- Ziel = (100 * 50 %) = 50

- Bewegung - Berechnet die Differenz zwischen dem Betrag der aktuellen Periode des Quellkontos und dem Betrag der letzten Periode des Vorjahres des Quellkontos und wendet den Betrag auf das Zielkonto an.

Beispiel:

- MOVE 20%

- Quellkonto: Vorjahr: 100, aktuell: 150

- Ziel = ((150-100) * 20 %) = 10

- Squeeze - Der Wert an der Schnittmenge des Quellkontos und der Quellbewegung muss mit dem Endsaldo in den vorübergehenden Abweichungen für das Zielkonto identisch sein, wenn ein Squeeze-Vorgang aus dem Buch oder aus zusätzlichen Daten durchgeführt wird.

Squeeze-Vorgang aus zusätzlichen Daten (z.B. "Anlagevermögen"):

- Beispiel 1: Anlagevermögen:

- Quellkonto/Quellbewegung = -8110 (Bilanzwert minus Steuerbemessungsgrundlage für Grundbesitz und Betriebsanlagen und Bewegung laufendes Jahr)

- Endsaldo Vorübergehende Abweichungen für Zielkonto/Zielbewegung = -8110

Hinweis:

Wenn andere Bewegungen für das Zielkonto unter "Vorübergehende Abweichungen" aufgefüllt werden, werden sie "herauskomprimiert" (subtrahiert), sodass der Endsaldo der Wert von "Quellkonto/-bewegung" bleibt.

- Beispiel 2:

- Quellkonto/Quellbewegung für Anlagevermögen = -8110 (Bilanzwert minus Steuerbemessungsgrundlage für Grundbesitz und Betriebsanlagen und Bewegung laufendes Jahr)

- Endsaldo "Vorübergehende Abweichungen" für Zielkonto/Zielbewegung bleibt = -8110

- Anfangssaldo Angepasst bei "Vorübergehende Abweichungen" für Zielkonto = 1.000

- Die Differenz zwischen der Anfangssaldoanpassung 1.000 und Bewegung bei Gewinn/Verlust gesamt -9.100 ist weiterhin gleich -8.110

Squeeze-Vorgang, wenn die Quelldaten die Buchdaten sind:

- Wenn bei "Steuerautomatisierung" keine Quell- oder Zielbewegung angegeben ist, wird die Quellbewegung automatisch in den Status, dass die Saldenbilanz geschlossenen wird, gesetzt, und die Zielbewegung wird auf "Automatisiert" für das aktuelle Jahr gesetzt. Ein gültiges Quellbuchungskonto muss angegeben werden.

- Der Wert wird in "Vorübergehende Abweichungen" im Bereich für die automatisierte Bewegung angezeigt, und es gilt Endsaldo = Wert des Quellbuchungskontos.

- Beispiel 1: Anlagevermögen:

- Auf Jahresbasis umrechnen - Ermöglicht das Umrechnen von Jahresteilbeträgen in Beträge für gesamte Jahre.

- Von Jahresbasis herunterrechnen - Ermöglicht das Herunterrechnen der Werte eines ganzen Jahres basierend auf der Periode der Regel auf einen Jahresteilbetrag.

- Nationale Anpassung - Lässt die Anpassung (z.B. Rückbuchung) einer nationalen Dauerabweichung oder vorübergehenden Abweichung in der regionalen Rückstellung zu.

- Vorjahr - Bietet die Möglichkeit, die Vorjahresdaten in eine Rückstellung einzufügen.

Hinweis:

Ausführliche Beispiele für "Auf Jahresbasis umrechnen", "Von Jahresbasis herunterrechnen", "Nationale Anpassung" und "Vorjahr" finden Sie unter Beispiele für Steuerautomatisierungslogik.

Beispiele zum Erstellen von Regeln, die eine Kombination aus mehreren Regeln zum Durchführen einer Transaktion enthalten, finden Sie unter Steuerautomatisierung mit mehreren Regelkombinationen erstellen. - Pull - Wendet den angegebenen Prozentsatz des Quellkontos auf das Zielkonto an.

- Geben Sie unter Prozentsatz eine Ganzzahl oder eine Dezimalzahl ein, um den Prozentsatz der Buchdaten darzustellen, die in die ausgewählte Entity kopiert werden sollen. Beispiel: Geben Sie für 100 % 1 oder für 50 % ,5 ein. Die Zahlen werden richtig angezeigt, wenn Sie die Zelle verlassen.

- Wählen Sie unter Quellkonto die Quellkontonummer aus, von der Sie Daten kopieren möchten. Sie können jeweils ein anderes Quellkonto für jede Regel auswählen, die für das Konto erstellt wurde.

- Wählen Sie unter Quellbewegung das Bewegungselement aus, das Sie zum Verschieben der Daten verwenden möchten.

- Wählen Sie in der Dropdown-Liste unter Zielbewegung das Bewegungselement aus, das Sie zum Verschieben der Daten verwenden möchten. Wenn kein Wert ausgewählt wurde, lautet der Standardwert für die Movement-Dimension Automatisiert.

- Wählen Sie als Option für die Multi-GAAP-Quelle das Multi-GAAP-Element aus, von dem die Daten abgerufen werden sollen.

- Wählen Sie in der Dropdown-Liste unter der Option für das Multi-GAAP-Ziel das Multi-GAAP-Element aus, zu dem Sie die Daten verschieben möchten.

- Wählen Sie in der Dropdown-Liste unter Quellszenario das Szenario aus, aus dem Daten abgerufen werden sollen. Sie können für jede Regel ein anderes Szenarioelement auswählen.

Änderungen an Daten im Quellszenario haben keine Auswirkungen auf das Zielszenario basierend auf den Steuerautomatisierungsregeln. Beispiel: Wenn eine Steuerautomatisierungsregel zum Abrufen von Daten aus dem GAAP-Quellszenario definiert ist, haben Datenänderungen im GAAP-Szenario keine Auswirkungen auf das STAT-Szenario. Legen Sie die Geschäftsregel Auswirkungen auf Entitys mit Daten im Consol-Cube fest. - Nur für Intercompany-Eliminierungen: Wählen Sie in der Dropdown-Liste unter Quell-ICP das Element der Intercompany-Dimension aus, das als Quelle zum Berechnen von Intercompany-Eliminierungen verwendet werden soll. Sie können für jede Regel ein anderes Quellelement der Intercompany-Dimension definieren.

-

In der Dropdown-Liste unter Quelldatenquelle können Sie nur die Datenquellenelemente auswählen, an die das Attribut Tax Automation Source Data Source angehängt ist. Wenn Sie die Spalte Quelldatenquelle nicht auswählen, wird das Element der Quelldatenquelle standardmäßig auf Vor Steuern gesetzt.

Sie können für jede Regel ein anderes Datenquellenelement definieren.

Hinweis:

Das neue benutzerdefinierte Attribut Tax Automation Source Data Source wurde in der Data Source-Dimension hinzugefügt. Informationen hierzu finden Sie auch unter Steuerattribute von Datenquellen definieren. - Klicken Sie auf Speichern. Sie können anzeigen, welche Entitys durch die Anzeige des Datenstatus geändert wurden. Wenn Sie auf "Speichern" klicken, werden alle Regeln wie in der obigen Tabelle für Steuerautomatisierung national definiert zu niedrigeren Ebenen kaskadiert.

- Wählen Sie unter Aktionen die Option Konsolidieren aus, um die Steuerautomatisierung auszuführen.