Integrazione di transazioni file bancario formato BAI, SWIFT MT940 e CAMT.053

Quando si caricano i dati di un file bancario, è necessario creare un'origine dati associata al sistema di origine del file. Integrazione dati converte i formati file BAI, SWIFT MT940 o CAMT.053 in formato CSV per il caricamento in Corrispondenza transazione. Il file di caricamento CSV può essere visualizzato nei risultati di Corrispondenza transazione.

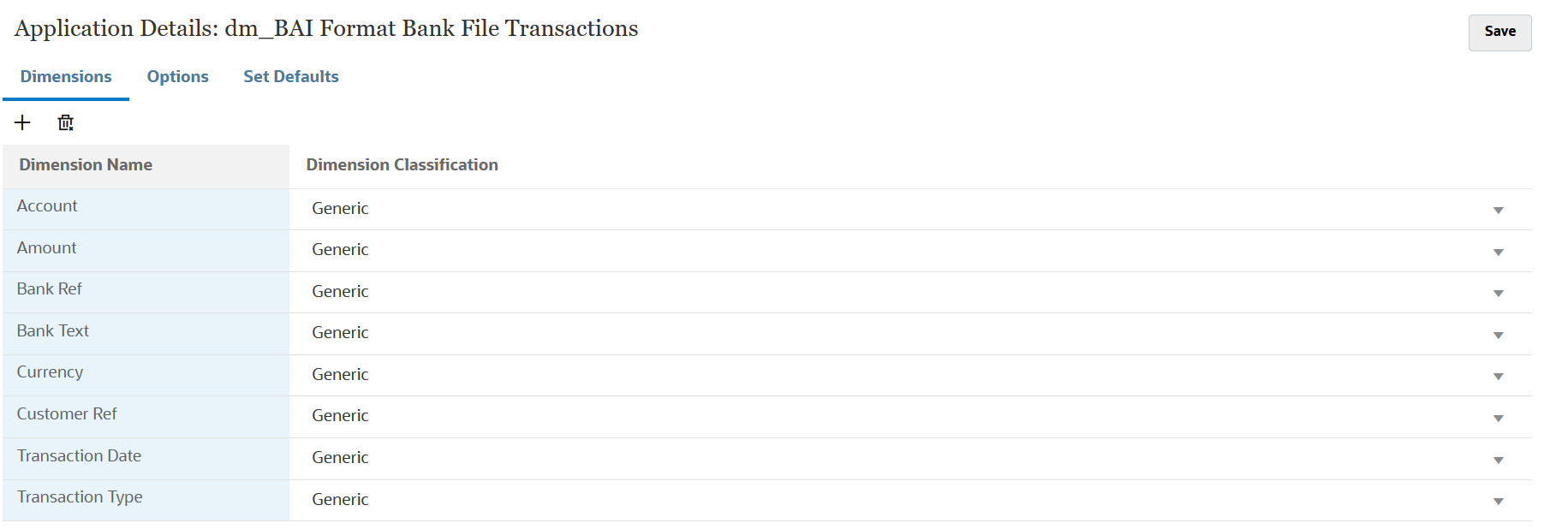

L'applicazione di origine per le transazioni file bancario in formato BAI include le colonne e le intestazioni costanti predefinite seguenti:

- Account

- Importo

- Transaction Type

- Currency

- Data transazione

- Riferimento banca

- Riferimento cliente

- Testo banca

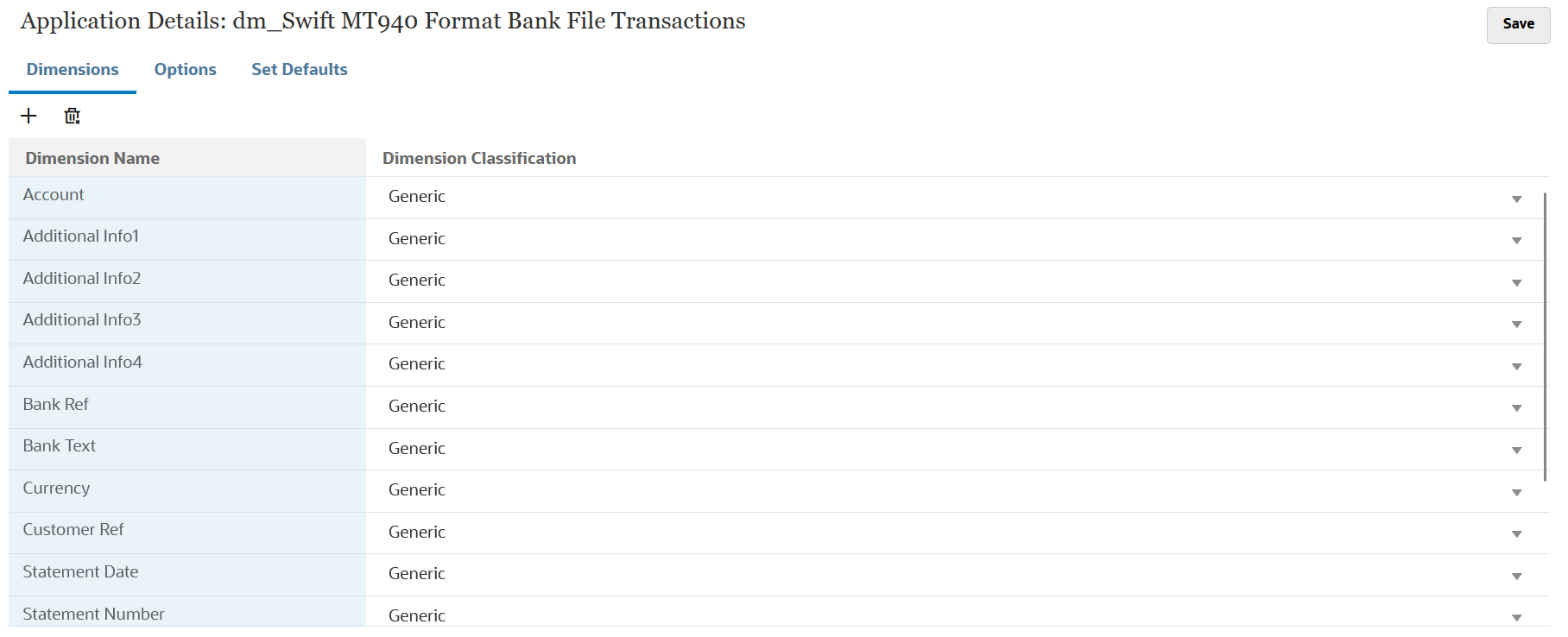

L'applicazione di origine per transazioni file bancario formato Swift MT940 include i campi costanti predefiniti elencati di seguito.

Tabella 17-3 Campi e descrizioni Swift MT940

| Campo | Descrizione |

|---|---|

| Numero riferimento transazione | |

| StatementIdentification | Identificazione univoca per identificare senza ambiguità il rendiconto. |

| CreateDate | Data di creazione del rendiconto. |

| StatementFromDate | Data di inizio periodo di emissione del rendiconto. |

| StatementToDate | Data di fine periodo di emissione del rendiconto. |

| Account | Identificazione univoca del conto in cui vengono create scritture contabili dare/avere. |

| Importo | Importo di denaro nella scrittura contabile di cassa. |

| Currency | Codice della valuta in cui è stata creata la scrittura contabile di cassa. |

| Closing Balance | |

| Currency | |

| Data transazione | |

| Transaction Type | |

| Currency | |

| Data del rendiconto | |

| Numero rendiconto | |

| Importo | |

| Riferimento cliente | |

| Riferimento banca | |

| Testo banca | |

| Ulteriori informazioni 1 | |

| Ulteriori informazioni 2 | |

| Ulteriori informazioni 3 |

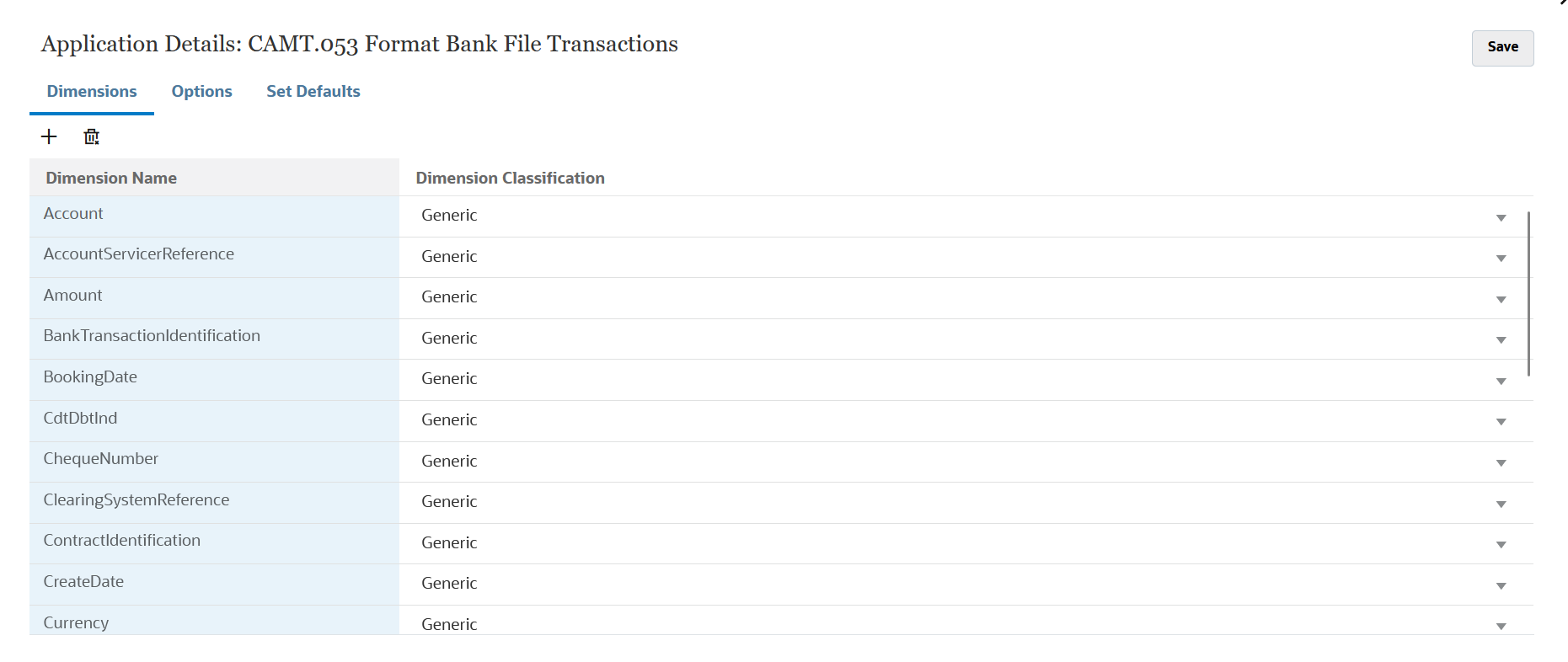

L'applicazione di origine per un file transazioni di un file bancario in formato CAMT.053 include le colonne e le intestazioni costanti predefinite elencate di seguito.

Tabella 17-4 Descrizioni dei campi delle transazioni bancarie in formato CAMT.05

| Campo | Descrizione (basata sulle definizioni ISO) | TAG CAMT.053 |

|---|---|---|

| StatementIdentification | Identificazione univoca per identificare senza ambiguità il rendiconto. | <Stmt> <Id> |

| CreateDate | Data di creazione del rendiconto. | <Stmt> <CreDtTm> |

| StatementFromDate | Data di inizio periodo di emissione del rendiconto. | <Stmt> <FrToDt> <FrDtTm> |

| StatementToDate | Data di fine periodo di emissione del rendiconto. | <Stmt> <FrToDt> <ToDtTm> |

| Account | Identificazione univoca del conto in cui vengono create scritture contabili dare/avere. | <Stmt> <Acct> <Id> <Othr> <Id> o <Stmt> <Acct> <Id> <IBAN> |

| AccountOwner | Parte che detiene la proprietà legale del conto | <Stmt> <Acct> <Ownr> |

| Importo | Importo di denaro nella scrittura contabile di cassa. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Amt Ccy="ISO Currency Code"> o <Stmt> <Acct> <Ntry> <Amt Ccy="ISO Currency Code"> |

| Currency | Codice della valuta in cui è stata creata la scrittura contabile di cassa. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Amt Ccy="ISO Currency Code"> o <Stmt> <Acct> <Ntry> <Amt Ccy="ISO Currency Code"> |

| CdtDbtInd | Indicatore dare/avere | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <NtryDtls> <TxDtls> <CdtDbtInd> o <Stmt> <Acct> <Ntry> <CdtDbtInd>

Ad eccezione delle prenotazioni in batch, il tag <TxDtls> è obbligatorio. Il rendiconto bancario potrebbe non contenere informazioni dettagliate sulle transazioni per le prenotazioni in batch, a causa della natura sensibile dei dati. |

| BookingDate | Data e ora di contabilizzazione della voce in un conto nei registri dell'organismo di raccolta conto. | <Stmt> <Acct> <Ntry> <BookgDt> <Dt> |

| ValueDate | Data e ora in cui le attività diventano disponibili per il titolare del conto in caso di una scrittura contabile in avere, o cessano di essere disponibili per il titolare del conto in caso di una scrittura contabile in dare. | <Stmt> <Acct> <Ntry> <ValDt> <Dt> |

| EntryRef | Riferimento univoco per la scrittura contabile | <Stmt> <Acct> <Ntry> <NtryRef> |

| AccountServicerReference | Identificazione univoca assegnata dall'istituto di gestione dei conti per identificare senza ambiguità la scrittura contabile | <Stmt> <Acct> <Ntry> <AcctSvcrRef> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <AcctSvcrRef> |

| DomainCode | Parte del codice di transazione bancaria. Specifica l'area di attività della transazione sottostante. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <BkTxCd> <Domn> <Cd> o <Stmt> <Acct> <Ntry> <BkTxCd> <Domn> <Cd> |

| FamilyCode | Specifica la famiglia all'interno del dominio. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <BkTxCd> <Domn> <Fmly> <Cd> o <Stmt> <Acct> <Ntry> <BkTxCd> <Domn> <Fmly> <Cd> |

| SubFamilyCode | Specifica la famiglia del prodotto secondario all'interno del dominio. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <BkTxCd> <Domn> <Fmly> <SubFmlyCd> o <Stmt> <Acct> <Ntry> <BkTxCd> <Domn> <Fmly> <SubFmlyCd> |

| Proprietary | Codice della transazione bancaria in un form proprietario, definito dall'istituto di emissione. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <BkTxCd> <Prtry> <cd> o <Stmt> <Acct> <Ntry> <BkTxCd> <Prtry> <cd> |

| ReversalIndicator | Indica se la scrittura contabile è o meno il risultato di uno storno. Questo elemento deve essere presente solo se la scrittura contabile è il risultato di uno storno. | <Stmt> <Acct> <Ntry> <RvslInd> |

| BankTransactionIdentification | Identificativo univoco che può essere utilizzato per la riconciliazione, il tracciamento o per collegare task relativi alla transazione a livello interbancario. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <TxId> |

| EndToEndIdentification | Identificazione univoca, assegnata dalla parte iniziatrice, per identificare senza ambiguità la transazione. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <EndToEndId> |

| ChequeNumber | Identificatore unico e non ambiguo di un assegno, assegnato dall'agente. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <ChqNb> |

| InstructionIdentification | Identificazione univoca, che è un riferimento point-to-point utilizzabile tra la parte che fornisce le istruzioni e la parte destinataria delle istruzioni per fare riferimento alla singola istruzione. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <InstrId> |

| PaymentInformationIdentification | Identificazione univoca, assegnata dalla parte mittente, per identificare senza ambiguità il gruppo di informazioni sul pagamento all'interno del messaggio. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <PmtInfId> |

| MandateIdentification | Identificazione univoca, assegnata dal creditore, per identificare senza ambiguità il mandato. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <MndtId> |

| ClearingSystemReference | Riferimento univoco, assegnato da un sistema di cancellazione, per identificare senza ambiguità l'istruzione. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <Refs> <ClrSysRef> |

| SourceCurrency | Valuta dalla quale deve essere convertito un importo in una conversione di valuta. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <SrcCcy> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <SrcCcy> |

| TargetCurrency | Valuta nella quale deve essere convertito un importo in una conversione di valuta. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <TrgtCcy> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <TrgtCcy> |

| UnitCurrency | Valuta nella quale è espresso il tasso di cambio in un cambio di valuta. Nell'esempio, 1GBP = xxxCUR, la valuta unità è GBP. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <UnitCcy> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <UnitCcy> |

| ExchangeRate | Fattore utilizzato per convertire un importa da una valuta in un'altra. Riflette il prezzo al quale una valuta è stata acquistata con un'altra valuta. Uso: ExchangeRate esprime il rapporto tra UnitCurrency e QuotedCurrency (ExchangeRate = UnitCurrency/QuotedCurrency). | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <XchgRate> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <XchgRate> |

| ContractIdentification | Identificazione univoca per identificare senza ambiguità il contratto di cambio in valuta estera. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <CtrctId> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <CtrctId> |

| QuotationDate | Data e ora in cui è stato stabilito un tasso di cambio. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <TxAmt> <CcyXchg> <QtnDt> o <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <AmtDtls> <InstdAmt> <CcyXchg> <QtnDt> |

| ReturnReasonCode | Specifica il motivo del reso, come da codici SWIFT esterni. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <Rsn> <Code> |

| ReturnReasonProprietary | Specifica il motivo del reso in un form proprietario. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <Rsn> <Prtry> |

| Originator | Nome della parte che emette il reso. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <Orgtr> <Nm> |

| OrgnlBkTxCdDomain | Parte del codice di transazione bancaria originale. Specifica l'area di attività della transazione sottostante. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <OrgnlBkTxCd> <Domn> <Cd> |

| OrgnlBkTxCdFamily | Specifica la famiglia all'interno del dominio del codice di transazione bancaria originale. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <OrgnlBkTxCd> <Domn> <Fmly> <Cd> |

| OrgnlBkTxCdSubFamily | Specifica la famiglia del prodotto secondario all'interno di una famiglia specifica del codice di transazione bancaria originale. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <OrgnlBkTxCd> <Domn> <Fmly> <SubFmlyCd> |

| OrgnlBkTxCdProprietary | Codice della transazione bancaria originario in un form proprietario, definito dall'istituto di emissione. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RtrInf> <OrgnlBkTxCd> <Prtry> <Cd> |

| InitiatingParty | Parte che ha avviato il pagamento riportato nella voce. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <InitgPty> <Pty> <Nm> |

| Creditor | Parte a cui è dovuta una somma di denaro | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <Cdtr> <Pty> <Nm> |

| CreditorAccount | Identificazione univoca del conto del creditore su cui è stata contabilizzata una una scrittura contabile in avere a seguito dell'operazione di pagamento | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <CdtrAcct> <Id> <IBAN> o <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <CdtrAcct> <Id> <Othr> <Id> |

| UltimateCreditor | Parte ultima a cui è dovuta una somma di denaro. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <UltmtCdtr> <Pty> <Nm> |

| Debtor | Parte che deve una somma di denaro al creditore (finale). | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <Dbtr> <Pty> <Nm> |

| DebtorAccount | Identificazione univoca del conto del debitore. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <DbtrAcct> <Id> <IBAN> o <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <DbtrAcct> <Id> <Othr> <id> |

| UltimateDebtor | Parte ultima che deve una somma di denaro al creditore (finale). | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <UltmtDbtr> <Pty> <Nm> |

| TradingParty | Parte che svolge un ruolo attivo nella pianificazione e nell'esecuzione delle transazioni che creano o liquidano investimenti dei beni degli investitori o che spostano i beni dell'investitore da un investimento all'altro. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RltdPties> <TradgPty> <Pty> <Nm> |

| RemittanceInformation | Informazioni fornite per consentire la corrispondenza/riconciliazione di una scrittura contabile con le voci che il pagamento è destinato a liquidare, come le fatture commerciali in un sistema di contabilità clienti, in un form non strutturato. | <Stmt> <Acct> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Ustrd> |

| AdditionalRemittanceInformation | Informazioni aggiuntive, in formato testo libero, per integrare le informazioni sulla rimessa strutturata. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <AddtlRmtInf> |

| CreditorReferenceInformation | Informazioni di riferimento fornite dal creditore per consentire l'identificazione dei documenti sottostanti. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <CdtrRefInf> <Ref> |

| CreditorReferenceInformationCode | Tipo di riferimento del creditore, in forma codificata. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <CdtrRefInf> <Tp> <CdOrPrtry> <Cd> |

| CreditorReferenceInformationPrtry | Tipo di riferimento del creditore, in forma proprietaria. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <CdtrRefInf> <Tp> <CdOrPrtry> <Prtry> |

| Invoicee | Identificazione della parte a cui viene intestata la fattura, quando è diversa dal debitore o dal debitore finale. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <Invcee> <Nm> |

| Invoicer | Identificazione dell'organizzazione che emette la fattura, quando è diversa dal creditore o dal creditore finale. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <Invcr> <Nm> |

| ReferredDocumentInformation | Fornisce l'identificazione e il contenuto del documento a cui si fa riferimento. | <Stmt> <Ntry> <NtryDtls> <TxDtls> <RmtInf> <Strd> <RfrdDocInf> <Nb> |

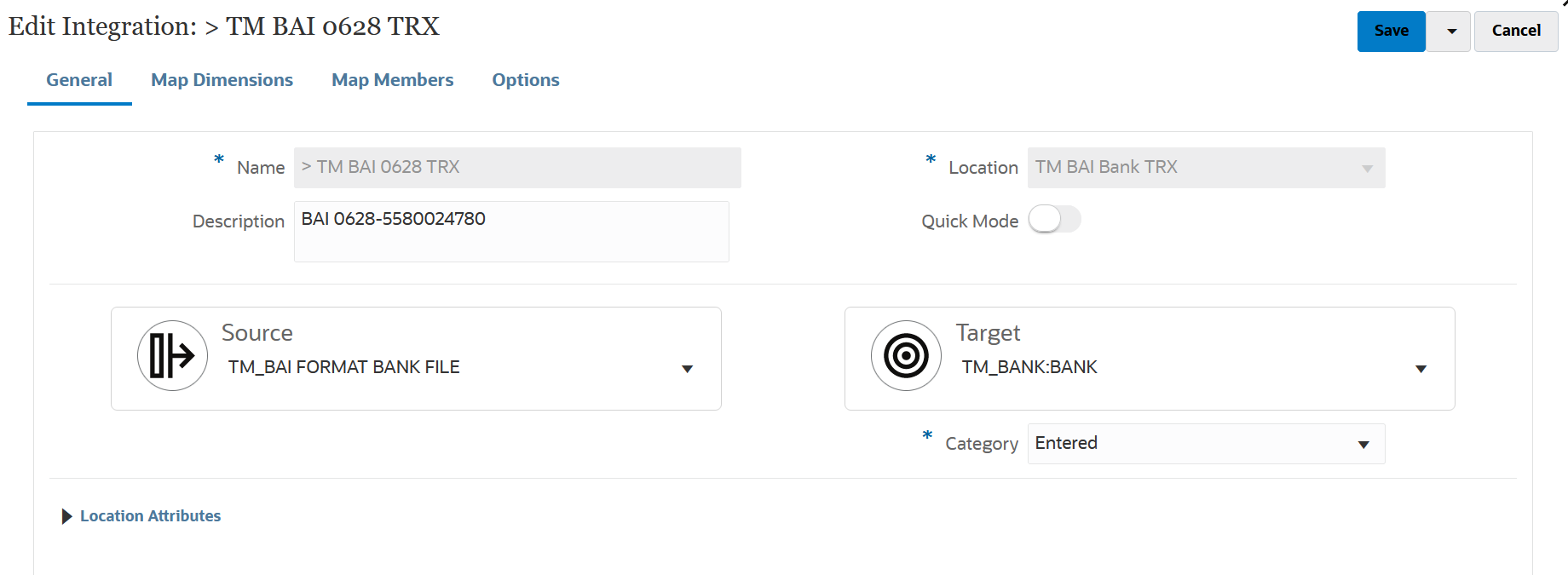

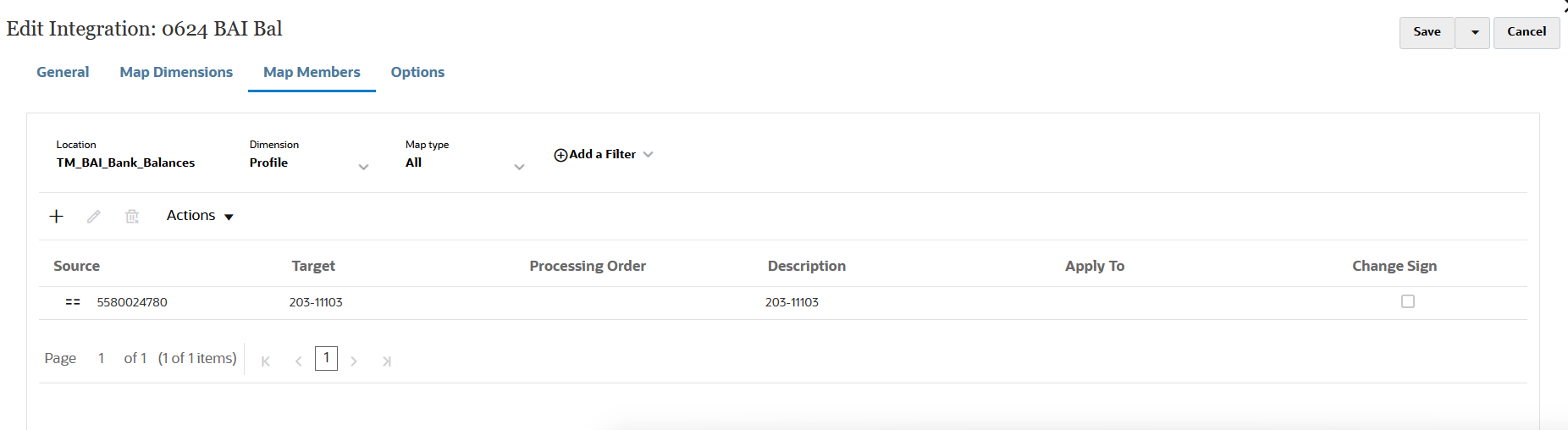

Per aggiungere un'applicazione transazioni file bancario in formato BAI, SWIFT MT940 o CAMT.053, procedere come segue.

/

/